Spaargeld in Europa:

bronbelasting en aangifte box 3 in Nederland

N.B.: De informatie/instructies op deze pagina zijn met grote zorg samengesteld door Raisin. Wij wijzen je erop dat Raisin niet aansprakelijk is voor de juistheid van de informatie/instructies en je kunt aan deze informatie/instructies geen rechten ontlenen. Wij herinneren je eraan dat Raisin op geen enkele wijze fiscaal advies geeft. Houd er rekening mee dat de specifieke fiscale behandeling afhankelijk is van je persoonlijke omstandigheden en dat er wijzigingen in de fiscale behandeling in de toekomst kunnen zijn. Voor een individuele toelichting op belastingkwesties kun je contact opnemen met je belastingadviseur of de Belastingdienst op www.belastingdienst.nl.

Home › Belasting

Spaargeld valt in Nederland over het algemeen in box 3: Sparen en Beleggen. Je betaalt belasting over je inkomen uit vermogen: de zogenoemde grondslag sparen en beleggen (box 3). Dat is de waarde van je bezittingen min schulden op 1 januari van het jaar waarover je aangifte doet, min het heffingsvrij vermogen.

Op deze pagina gaan we in op buitenlandse bronbelasting en aangifte box 3 in Nederland over spaargeld in het buitenland:

Op deze pagina gaan we in op buitenlandse bronbelasting en aangifte box 3 in Nederland over spaargeld in het buitenland:

De Nederlandse Belastingdienst belast niet de werkelijke opbrengst, maar een percentage van de waarde van de grondslag sparen en beleggen. Het zogenaamde fictieve rendement. Dit systeem wijkt af van de rest van Europa, waar over het algemeen gewoon belast wordt op werkelijke opbrengst uit vermogen.

Buitenlandse bronbelasting

Als je rente, royalty’s of dividend uit een ander land ontvangt, wordt bij de uitbetaling door sommige landen lokaal belasting ingehouden – dit heet bronbelasting en is een wettelijk vastgesteld percentage over het rente-inkomen. Omdat Nederland belastingverdragen heeft gesloten met andere EU-landen, kun je deze bronbelasting (waar van toepassing) vaak eenvoudig verminderen of geheel vrijstelling krijgen zodat je in de regel geen dubbele belasting betaalt. Belangrijke informatie over hoe en in hoeverre bronbelasting na vermindering verrekend kan worden met je belasting in Nederland lees je beneden onder Belastingaangifte in Nederland >>

In de onderstaande tabel hebben wij per land de volgende gegevens opgenomen:

- Het standaard bronbelastingpercentage: wordt er überhaupt bronbelasting geheven of is er helemaal geen bronbelasting (d.w.z. gelijk aan 0%)?

- Het verminderde bronbelastingpercentage: als er wel bronbelasting wordt geheven, naar welk percentage kan de bronbelasting verminderd worden met het inleveren van het toepasselijke formulier?

- Het toepasselijke formulier: welk formulier moet je inleveren om de standaard bronbelasting te verminderen of geheel vrijstelling te krijgen?

- Het verrekenbare percentage: welk percentage kun je (maximaal) verrekenen met je belasting in Nederland (box 3)?

| EU-lidstaat | Standaard bronbelasting* | Verminderde bronbelasting | Toepasselijke formulier (digitaal of origineel?) | Maximaal te verrekenen |

|---|---|---|---|---|

| België | 30% | 0% | Attest Roerende Voorheffing niet-inwoners (digitaal – verplicht tijdens rekening-aanvraag) | 0% |

| Duitsland | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Estland | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Finland | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Frankrijk | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Italië | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Letland | 20% | 10% | Letse woonplaatsverklaring (origineel) | 10% |

| Litouwen | 15% | 10% | Litouwse woonplaatsverklaring (origineel) | 10% |

| Luxemburg | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Noorwegen | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

| Oostenrijk | 25% | 0% | Standaard Nederlandse woonplaatsverklaring (origineel) | 0% |

| Polen | 20% | 5% | Standaard Nederlandse woonplaatsverklaring (origineel) | 5% |

| Portugal | 28% | 10% | Standaard Nederlandse woonplaatsverklaring (origineel) + Portugese zelf-verklaring (origineel) | 10% |

| Roemenië | 10% | 3% | Standaard Nederlandse woonplaatsverklaring (origineel) | 3% |

| Slowakije | 19% | 0% | Standaard Nederlandse woonplaatsverklaring (origineel) | 0% |

| Spanje - A&G Banco, BFF Bank | 19% | 0% | Spaanse zelf-verklaring (PDF/scan/foto – verplicht tijdens rekening-aanvraag) | 0% |

| Spanje - Haitong Bank | 19% | 0% | Standaard Nederlandse woonplaatsverklaring (origineel) | 10% |

| Tsjechië | 15% | 0% | Standaard Nederlandse woonplaatsverklaring (origineel) | 0% |

| Zweden | Geen (0%) | Niet van toepassing | Niet van toepassing | 0% |

*Wil je niets met bronbelasting of de vermindering daarvan te maken hebben? Kies dan een bank uit een land waar er geen standaard bronbelasting (d.w.z. 0%) geldt, te weten Duitsland, Estland, Finland, Frankrijk, Italië, Luxemburg, Noorwegen of Zweden. Bekijk hier het overzicht van banken zonder bronbelasting >

Toepasselijke formulier ter vermindering of vrijstelling buitenlandse bronbelasting

Voor die landen waar er wél bronbelasting geldt, stelt Raisin de instructies en/of documenten tijdig en (waar mogelijk) vooraf ingevuld ter beschikking. In de onderstaande tabel hebben wij per land (waar bronbelasting geldt) de procedure uitgezet.

Betreft bank(en): CKV Spaarbank

België heft in beginsel een standaard bronbelasting op spaarrente van 30%. Echter, omdat u als belastingplichtige in Nederland tijdens uw online rekening-aanvraag bij de bank verplicht akkoord gaat met het digitale Attest Roerende Voorheffing Niet-inwoners (ter vrijstelling van Belgische bronbelasting op spaarrente bij de bank), bent u automatisch vrijgesteld van bronbelasting en hoeft u verder niets te doen.

Betreft bank(en): Aareal Bank (DE), Alisa Bank (FI), Banca CF+ (IT), Banca Privata Leasing (IT), Banca Profilo (IT), Banca Progetto (IT), Banca Promos (IT), Banca Sistema (IT), CA Auto Bank (IT), CiviBank (IT), Collector (SE), Coop Pank (EE), Credito Lombardo Veneto (IT), Distingo Bank (FR), Guber Banca (IT), HoistSparen (SE), Imprebanca (IT), Inbank (EE), LHV Bank (EE), Klarna Bank (SE), Morrow Bank (NO), Nordax Bank (SE), Orange Bank (FR), Quintet Private Bank (LU), Raiffeisenbank Schaafheim (DE), Rediem Capital (SE), Renault Bank (FR), Resurs Bank (SE), TF Bank (SE), Younited (FR)

Duitsland (DE), Estland (EE), Finland (FI), Frankrijk (FR), Italië (IT), Luxemburg (LU), Noorwegen (NO) en Zweden (SE) heffen geen bronbelasting voor niet-ingezetenen, d.w.z. je bent automatisch vrijgesteld van bronbelasting en hoeft verder niets te doen.

Betreft bank(en): BlueOrange Bank, Rietumu Bank

Letland heft een standaard bronbelasting op spaarrente van 20%. Als belastingplichtige in Nederland kun je deze belasting verminderen naar 10%. Hiertoe overleg je uiterlijk 56 kalenderdagen (8 weken) voor de vervaldatum een Letse woonplaatsverklaring. Deze Letse woonplaatsverklaring geldt per bank en is 5 jaar geldig vanaf het moment dat je de woonplaatsverklaring ondertekent.

Aanlevering van de Letse woonplaatsverklaring

- Je ontvangt, tegelijkertijd met de openingsbevestiging van je deposito, onder Documenten in je Raisin Online Banking omgeving de Letse woonplaatsverklaring vooringevuld met je gegevens en inclusief instructies

- Volg de instructies en onderteken de Letse woonplaatsverklaring waar aangegeven

- Stuur de woonplaatsverklaring na ondertekening per post naar de Belastingdienst:

Belastingdienst/Centrale invoer/wpv | Postbus 2519 | 6401 DA HEERLEN

De Belastingdienst behandelt de Letse woonplaatsverklaring binnen 8 weken en stuurt deze per post terug naar je adres zoals bekend bij de Belastingdienst.

Lees meer over buitenlandse woonplaatsverklaringen op de website van de Belastingdienst. - Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

5 jaar geldig

De Letse woonplaatsverklaring geldt per bank en is 5 jaar geldig – voor vermindering van bronbelasting op spaarrente uit deposito’s bij de betreffende bank – vanaf het moment dat je de woonplaatsverklaring ondertekent. Voor meerdere deposito’s bij dezelfde betreffende Letse bank die vervallen in verschillende jaren, maar waarvan de vervaldata liggen binnen die termijn van 5 jaar, dien je dus slechts één keer de Letse woonplaatsverklaring in te dienen.

Voorbeeld:

- Je opent op 15 september 2021 een deposito met 1 jaar looptijd en op 16 september 2021 een deposito met 2 jaar looptijd bij Rietumu Bank

- Je ondertekent de Letse woonplaatsverklaring per 15 oktober 2021 en dient deze, na verwerking door de Belastingdienst, bij Raisin in. Deze verklaring is nu geldig van 15 oktober 2021 – 15 oktober 2026

- Omdat de vervaldata van beide deposito’s bij Rietumu binnen deze termijn van 5 jaar liggen, is deze ene woonplaatsverklaring voldoende voor vermindering van bronbelasting op beide deposito’s bij Rietumu

Tijdstip van overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 56 kalenderdagen (8 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je ondertekende Letse woonplaatsverklaring dus best uiterlijk 20 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Letse bronbelasting achteraf in Letland terug te vragen via Raisin. Zorg dus dat je je Letse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Bronbelasting met in Nederland verschuldigde belasting verrekenen

De resterende 10% bronbelasting kun je in beginsel verrekenen met je in Nederland verschuldigde inkomstenbelasting sparen en beleggen (box 3), waardoor je per saldo geen dubbele belasting betaalt over spaarrente uit Letland.

N.B.: om de buitenlandse bronbelasting te kunnen verrekenen, dien je in eerste instantie voldoende belasting te betalen in box 3. Dit houdt in:

- Indien de verschuldigde inkomstenbelasting box 3 minder bedraagt dan de ingehouden bronbelasting, dan schuift het bedrag van buitenlandse bronbelasting dat niet is verrekend door naar volgende jaren

- Indien je vermogen consistent onder de grens van het door de Belastingdienst vastgestelde heffingsvrij vermogen ligt, d.w.z. je betaalt überhaupt geen belasting in box 3, dan kan de bronbelasting in de regel niet verrekend worden

Hoe de verrekening in zijn werk gaat lees je beneden onder Belastingaangifte in Nederland >>

Betreft bank(en): Fjord Bank, Mano Bank, PayRay Bank, SME Bank

Litouwen heft een standaard bronbelasting op spaarrente van 15%. Als belastingplichtige in Nederland kun je deze belasting verminderen naar 10%. Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum een Litouwse woonplaatsverklaring. Deze Litouwse woonplaatsverklaring geldt per termijndeposito en is 6 maanden geldig vanaf het moment dat je de woonplaatsverklaring ondertekent.

Aanlevering van de Litouwse woonplaatsverklaring

- Je ontvangt, tegelijkertijd met de openingsbevestiging van je deposito, onder Documenten in je Raisin Online Banking omgeving de Litouwse woonplaatsverklaring vooringevuld met je gegevens en inclusief instructies

- Volg de instructies en onderteken de Litouwse woonplaatsverklaring waar aangegeven

- Stuur de woonplaatsverklaring na ondertekening per post naar de Belastingdienst:

Belastingdienst/Centrale invoer/wpv | Postbus 2519 | 6401 DA HEERLEN

De Belastingdienst behandelt de Litouwse woonplaatsverklaring binnen 8 weken en stuurt deze per post terug naar je adres zoals bekend bij de Belastingdienst.

Lees meer over buitenlandse woonplaatsverklaringen op de website van de Belastingdienst. - Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

6 maanden geldig – per termijndeposito

De Litouwse woonplaatsverklaring geldt per termijndeposito en is 6 maanden geldig – voor vermindering van bronbelasting op spaarrente uit het in de woonplaatsverklaring gespecificeerde termijndeposito – vanaf het moment dat je de woonplaatsverklaring ondertekent. Voor meerdere deposito’s bij dezelfde betreffende Litouwse bank dien je dus voor elk termijndeposito afzonderlijk de Litouwse woonplaatsverklaring in te dienen.

Tijdstip van overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je ondertekende Litouwse woonplaatsverklaring dus best uiterlijk 16 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Litouwse bronbelasting achteraf in Litouwen terug te vragen via Raisin. Zorg dus dat je je Litouwse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Bronbelasting met in Nederland verschuldigde belasting verrekenen

De resterende 10% bronbelasting kun je in beginsel verrekenen met je in Nederland verschuldigde inkomstenbelasting sparen en beleggen (box 3), waardoor je per saldo geen dubbele belasting betaalt over spaarrente uit Letland.

N.B.: om de buitenlandse bronbelasting te kunnen verrekenen, dien je in eerste instantie voldoende belasting te betalen in box 3. Dit houdt in:

- Indien de verschuldigde inkomstenbelasting box 3 minder bedraagt dan de ingehouden bronbelasting, dan schuift het bedrag van buitenlandse bronbelasting dat niet is verrekend door naar volgende jaren

- Indien je vermogen consistent onder de grens van het door de Belastingdienst vastgestelde heffingsvrij vermogen ligt, d.w.z. je betaalt überhaupt geen belasting in box 3, dan kan de bronbelasting in de regel niet verrekend worden

Hoe de verrekening in zijn werk gaat lees je beneden onder Belastingaangifte in Nederland >>

Betreft bank(en): Euram Bank

Oostenrijk heeft een standaard bronbelasting op spaarrente van 25%. Als belastingplichtige in Nederland kun je vrijstelling krijgen van deze belasting. Hiertoe overleg je voor elk jaar van het deposito een woonplaatsverklaring van de Nederlandse Belastingdienst.

Dit formulier blijft vanaf datering voor een termijn van 1 jaar geldig.

Indien je meerdere deposito’s bij Euram Bank hebt, geldt dit formulier voor alle deposito’s met verjaardag of vervaldatum in hetzelfde jaar.

Voorbeeld: Stel je opent in maart 2017 een deposito met 1 jaar looptijd en in mei 2017 een deposito met 2 jaar looptijd.

- De woonplaatsverklaring die je vervolgens aanvraagt in het voorjaar van 2018 geldt dan voor zowel het aflopende deposito met 1 jaar looptijd, alsmede het 1e jaar van het deposito met 2 jaar looptijd.

- Voor het 2e jaar van het deposito met 2 jaar looptijd vraag je in het voorjaar van 2019 ten slotte nog een woonplaatsverklaring aan.

Vraag de woonplaatsverklaring eenvoudig aan:

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waarvoor de verklaring is, in dit geval Oostenrijk

- Het jaar waarvoor de verklaring geldt

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst

Lees meer over de woonplaatsverklaring op de website van de Belastingdienst. - Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

Tijdstip van aanvraag en/of overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 4 weken voor de verjaardag of vervaldatum aan ons verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je aanvraag dus best 14 weken voor de verjaardag of vervaldatum naar de Belastingdienst.

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Betreft bank(en): Alior Bank, Getin Noble Bank

Polen heft een standaard bronbelasting op spaarrente van 20%. Als belastingplichtige in Nederland kun je deze belasting verminderen naar 5%. Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum een woonplaatsverklaring van de Nederlandse Belastingdienst die niet eerder dan 6 maanden voor de vervaldatum is gedateerd.

Aanlevering van de woonplaatsverklaring van de Nederlandse Belastingdienst

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waar de verklaring is, in dit geval Polen

- Het jaar waarvoor de verklaring geldt, normaal gesproken het jaar waarin het deposito vervalt of het jaar ervoor. Onthoud dat de verklaring niet eerder dan 6 maanden voor de vervaldatum van het deposito mag zijn gedateerd

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst

Lees meer over de woonplaatsverklaring op de website van de Belastingdienst. - Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

6 maanden geldig

De Nederlandse woonplaatsverklaring geldt per bank en is 6 maanden geldig onder Poolse belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit termijndeposito’s bij de betreffende bank – vanaf het moment dat de woonplaatsverklaring is gedateerd. Voor meerdere deposito’s bij dezelfde betreffende Poolse bank (of bijkantoor) die vervallen op verschillende momenten, maar waarvan de vervaldata liggen binnen die termijn van 6 maanden, dien je dus slechts één keer de woonplaatsverklaring in te dienen.

Voorbeeld:

- Je opent op 15 september 2021 een deposito met 1 jaar looptijd en op 22 januari 2022 een deposito met 1 jaar looptijd bij Alior Bank

- Je dient een Nederlandse woonplaatsverklaring, afgegeven (d.w.z. gedateerd) door de Nederlandse Belastingdienst op 30 juli 2022, bij Raisin in. Deze verklaring is nu geldig van 30 juli 2022 – 30 januari 2023

- Omdat de vervaldata van beide deposito’s bij Alior binnen deze termijn van 6 maanden liggen, is deze ene woonplaatsverklaring voldoende voor vrijstelling van bronbelasting op beide deposito’s bij Alior

Tijdstip van aanvraag en/of overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je e-mail met de aanvraag dus het best uiterlijk 14 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Poolse bronbelasting achteraf in Polen terug te vragen via Raisin. Zorg dus dat je je Nederlandse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Bronbelasting met in Nederland verschuldigde belasting verrekenen

De resterende 5% bronbelasting kun je in beginsel verrekenen met je in Nederland verschuldigde inkomstenbelasting sparen en beleggen (Box 3), waardoor je per saldo geen dubbele belasting betaalt over spaarrente uit Polen.

N.B.: om de buitenlandse bronbelasting te kunnen verrekenen, dien je in eerste instantie voldoende belasting te betalen in box 3. Dit houdt in:

- Indien de verschuldigde inkomstenbelasting box 3 minder bedraagt dan de ingehouden bronbelasting, dan schuift het bedrag van buitenlandse bronbelasting dat niet is verrekend door naar volgende jaren

- Indien je vermogen consistent onder de grens van het door de Belastingdienst vastgestelde heffingsvrij vermogen ligt, d.w.z. je betaalt überhaupt geen belasting in box 3, dan kan de bronbelasting in de regel niet verrekend worden

Hoe de verrekening in zijn werk gaat lees je beneden onder Belastingaangifte in Nederland >>

Betreft bank(en): Banco BAI Europa, Banco BNI Europa

Portugal heft een standaard bronbelasting op spaarrente van 28%. Als belastingplichtige in Nederland kun je deze belasting verminderen naar 10%. Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum zowel een woonplaatsverklaring van de Nederlandse Belastingdienst, als een Portugese zelf-verklaring ter vermindering van bronbelasting (Mod. 21-RFI-formulier) die niet eerder dan 12 maanden voor de vervaldatum zijn gedateerd.

a) Aanlevering van de woonplaatsverklaring van de Nederlandse belastingdienst

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waarvoor de verklaring is, in dit geval Portugal

- Het jaar waarvoor de verklaring geldt, normaal gesproken het jaar waarin het deposito vervalt of het jaar ervoor. Onthoud dat de verklaring niet eerder dan 12 maanden voor de vervaldatum van het deposito mag zijn gedateerd

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst. Lees meer over de woonplaatsverklaring op de website van de Belastingdienst.

b) Zodra je de Nederlandse woonplaatsverklaring hebt ontvangen, voltooi je de Portugese zelf-verklaring

- Je ontvangt, tegelijkertijd met de openingsbevestiging van je deposito, onder Documenten in je Raisin Online Banking omgeving de Portugese zelf-verklaring (Mod. 21-RFI-formulier) vooringevuld met je gegevens en inclusief instructies (en een verwijzing naar het verkrijgen van de Nederlandse woonplaatsverklaring zoals beschreven hierboven)

- Volg de instructies en onderteken de Portugese woonplaatsverklaring waar aangegeven

Stuur beide originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

12 maanden geldig

Het Mod. 21-RFI-formulier geldt per termijndeposito en is 12 maanden geldig onder Portugese belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit het in het formulier gespecificeerde termijndeposito – vanaf de datum van je ondertekenen. Dit betekent dat je het formulier voor elk termijndeposito afzonderlijk moet indienen, en dat deze niet eerder dan 12 maanden voor de vervaldatum van het betreffende termijndeposito mag zijn gedateerd. De Nederlandse woonplaatsverklaring geldt per bank en is 12 maanden geldig onder Portugese belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit termijndeposito’s bij de betreffende bank – vanaf het moment dat de woonplaatsverklaring is gedateerd. Dit betekent dat je de woonplaatsverklaring voor meerdere termijndeposito’s bij dezelfde Portugese bank (of bijkantoor) kunt indienen, indien de vervaldata van deze termijndeposito’s binnen de voornoemde geldigheidstermijn van 12 maanden liggen.

Voorbeeld:

- Je opent op 15 september 2022 een deposito met 6 maanden looptijd en op 22 december 2022 een deposito met 1 jaar looptijd bij Banco BAI

- Je dient

- Een Mod. 21-RFI-formulier voor elk termijndeposito, elk door jou ondertekend op 31 januari 2023, bij Raisin in. Deze beide formulieren zijn nu geldig van 31 januari 2023 – 31 januari 2024

- Een Nederlandse woonplaatsverklaring, afgegeven (d.w.z. gedateerd) door de Nederlandse Belastingdienst op 28 januari 2023, bij Raisin in. Deze verklaring is nu geldig van 28 januari 2023 – 28 januari 2024

- Omdat de vervaldata van beide deposito’s bij Banco BAI binnen deze termijn van 1 jaar liggen, is deze ene woonplaatsverklaring voldoende voor vrijstelling van bronbelasting op beide deposito’s bij Banco BAI

Tijdstip van aanvragen en/of overleggen van de woonplaatsverklaring en het Mod. 21-RFI-formulier

- Zorg dat je de woonplaatsverklaring en het Mod. 21-RFI-formulier uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je e-mail met de aanvraag voor de woonplaatsverklaring dus best uiterlijk 14 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Portugese bronbelasting achteraf in Portugal terug te vragen via Raisin. Zorg dus dat je je Mod. 21-RFI-formulier en de Nederlandse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van beide documenten te maken voor je eigen administratie.

Betreft bank(en): ProCredit Bank

Roemenië heft een standaard bronbelasting op spaarrente van 10%. Als belastingplichtige in Nederland kun je deze belasting verminderen naar 3%. Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum een woonplaatsverklaring van de Nederlandse Belastingdienst die niet eerder dan 12 maanden voor de vervaldatum is gedateerd.

Aanlevering van de woonplaatsverklaring van de Nederlandse Belastingdienst

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waarvoor de verklaring is, in dit geval Roemenië

- Het jaar waarvoor de verklaring geldt, normaal gesproken het jaar waarin het deposito vervalt of het jaar ervoor. Onthoud dat de verklaring niet eerder dan 12 maanden voor de vervaldatum van het deposito mag zijn gedateerd

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst. Lees meer over de woonplaatsverklaring op de website van de Belastingdienst.

Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

12 maanden geldig

De Nederlandse woonplaatsverklaring geldt per bank en is 12 maanden geldig onder Roemeense belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit termijndeposito’s bij de betreffende bank – vanaf het moment dat de woonplaatsverklaring is gedateerd. Voor meerdere deposito’s bij dezelfde betreffende Roemeense bank (of bijkantoor) die vervallen op verschillende momenten, maar waarvan de vervaldata liggen binnen die termijn van 1 jaar, dien je dus slechts één keer de woonplaatsverklaring in te dienen.

Voorbeeld:

- Je opent op 15 september 2021 een deposito met 6 maanden looptijd en op 22 december 2021 een deposito met 1 jaar looptijd bij ProCredit Bank

- Je dient een Nederlandse woonplaatsverklaring, afgegeven (d.w.z. gedateerd) door de Nederlandse Belastingdienst op 28 januari 2022, bij Raisin in. Deze verklaring is nu geldig van 28 januari 2022 – 28 januari 2023

- Omdat de vervaldata van beide deposito’s bij ProCredit binnen deze termijn van 1 jaar liggen, is deze ene woonplaatsverklaring voldoende voor vrijstelling van bronbelasting op beide deposito’s bij ProCredit

Tijdstip van aanvragen en/of overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je e-mail met de aanvraag dus best uiterlijk 14 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Roemeense bronbelasting achteraf in Roemenië terug te vragen via Raisin. Zorg dus dat je je Nederlandse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Bronbelasting met in Nederland verschuldigde belasting verrekenen

De resterende 3% bronbelasting kun je in beginsel verrekenen met je in Nederland verschuldigde inkomstenbelasting sparen en beleggen (box 3), waardoor je per saldo geen dubbele belasting betaalt over spaarrente uit Letland.

N.B.: om de buitenlandse bronbelasting te kunnen verrekenen, dien je in eerste instantie voldoende belasting te betalen in box 3. Dit houdt in:

- Indien de verschuldigde inkomstenbelasting box 3 minder bedraagt dan de ingehouden bronbelasting, dan schuift het bedrag van buitenlandse bronbelasting dat niet is verrekend door naar volgende jaren

- Indien je vermogen consistent onder de grens van het door de Belastingdienst vastgestelde heffingsvrij vermogen ligt, d.w.z. je betaalt überhaupt geen belasting in box 3, dan kan de bronbelasting in de regel niet verrekend worden

Hoe de verrekening in zijn werk gaat lees je beneden onder Belastingaangifte in Nederland >>

Betreft bank(en): Privatbanka

Slowakije heft een standaard bronbelasting op spaarrente van 19%. Als belastingplichtige in Nederland kun je vrijstelling krijgen van deze belasting (d.w.z. terugbrengen naar 0%). Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum een woonplaatsverklaring van de Nederlandse Belastingdienst die niet eerder dan 12 maanden voor de vervaldatum is gedateerd.

Aanlevering van de woonplaatsverklaring van de Nederlandse Belastingdienst

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waarvoor de verklaring is, in dit geval Slowakije

- Het jaar waarvoor de verklaring geldt, normaal gesproken het jaar waarin het deposito vervalt of het jaar ervoor. Onthoud dat de verklaring niet eerder dan 12 maanden voor de vervaldatum van het deposito mag zijn gedateerd

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst. Lees meer over de woonplaatsverklaring op de website van de Belastingdienst.

- Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

12 maanden geldig

De Nederlandse woonplaatsverklaring geldt per bank en is 12 maanden geldig onder Slowaakse belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit termijndeposito’s bij de betreffende bank – vanaf het moment dat de woonplaatsverklaring is gedateerd. Voor meerdere deposito’s bij dezelfde betreffende Slowaakse bank (of bijkantoor) die vervallen op verschillende momenten, maar waarvan de vervaldata liggen binnen die termijn van 1 jaar, dien je dus slechts één keer de woonplaatsverklaring in te dienen.

Voorbeeld:

- Je opent op 15 september 2021 een deposito met 6 maanden looptijd en op 22 december 2021 een deposito met 1 jaar looptijd bij Privatbanka

- Je dient een Nederlandse woonplaatsverklaring, afgegeven (d.w.z. gedateerd) door de Nederlandse Belastingdienst op 28 januari 2022, bij Raisin in. Deze verklaring is nu geldig van 28 januari 2022 – 28 januari 2023

- Omdat de vervaldata van beide deposito’s bij Privatbanka binnen deze termijn van 1 jaar liggen, is deze ene woonplaatsverklaring voldoende voor vrijstelling van bronbelasting op beide deposito’s bij Privatbanka

Tijdstip van aanvragen en/of overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je e-mail met de aanvraag dus best uiterlijk 14 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Slowaakse bronbelasting achteraf in Slowakije terug te vragen via Raisin. Zorg dus dat je je Nederlandse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Betreft bank(en): A&G Banco, BFF Bank

Spanje heft in beginsel een standaard bronbelasting op spaarrente van 19%. Echter, omdat u als belastingplichtige in Nederland tijdens uw online rekening-aanvraag bij de bank verplicht een PDF/scan/foto van de ondertekende ‘Declaración de Residencia Fiscal’ overlegt (Spaanse zelf-verklaring van fiscale woonplaats, lengte: 1 pagina, ter vrijstelling van Spaanse bronbelasting op spaarrente bij de bank), bent u automatisch vrijgesteld van bronbelasting en hoeft u verder niets te doen.

N.B.: De zelf-verklaring wordt met instructie bij uw rekening-aanvraag vooringevuld ter beschikking gesteld in uw Raisin Online Banking omgeving en dient per bank slechts per klant te worden verstrekt – het is niet noodzakelijk om deze voor iedere rekening bij de betreffende bank afzonderlijk te overleggen.

Betreft bank(en): Haitong Bank

Spanje heft een standaard bronbelasting op spaarrente van 19%. Als belastingplichtige in Nederland kun je vrijstelling krijgen van deze belasting (d.w.z. terugbrengen naar 0%). Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum een woonplaatsverklaring van de Nederlandse Belastingdienst die niet eerder dan 12 maanden voor de vervaldatum is gedateerd.

Aanlevering van de woonplaatsverklaring van de Nederlandse Belastingdienst

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waarvoor de verklaring is, in dit geval Spanje

- Het jaar waarvoor de verklaring geldt, normaal gesproken het jaar waarin het deposito vervalt of het jaar ervoor. Onthoud dat de verklaring niet eerder dan 12 maanden voor de vervaldatum van het deposito mag zijn gedateerd

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst. Lees meer over de woonplaatsverklaring op de website van de Belastingdienst.

- Stuur de originele woonplaatsverklaring ten slotte door naar Raisin:

Raisin | Postbus 44 05 60 | 12005 Berlijn | Duitsland

12 maanden geldig

De Nederlandse woonplaatsverklaring geldt per bank en is 12 maanden geldig onder Spaanse belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit termijndeposito’s bij de betreffende bank – vanaf het moment dat de woonplaatsverklaring is gedateerd. Voor meerdere deposito’s bij dezelfde betreffende Spaanse bank (of bijkantoor) die vervallen op verschillende momenten, maar waarvan de vervaldata liggen binnen die termijn van 1 jaar, dien je dus slechts één keer de woonplaatsverklaring in te dienen.

Voorbeeld:

- Je opent op 15 september 2021 een deposito met 6 maanden looptijd en op 22 december 2021 een deposito met 1 jaar looptijd bij Haitong Bank

- Je dient een Nederlandse woonplaatsverklaring, afgegeven (d.w.z. gedateerd) door de Nederlandse Belastingdienst op 28 januari 2022, bij Raisin in. Deze verklaring is nu geldig van 28 januari 2022 – 28 januari 2023

- Omdat de vervaldata van beide deposito’s bij Haitong binnen deze termijn van 1 jaar liggen, is deze ene woonplaatsverklaring voldoende voor vrijstelling van bronbelasting op beide deposito’s bij Haitong

Tijdstip van aanvragen en/of overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je e-mail met de aanvraag dus best uiterlijk 14 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Spaanse bronbelasting achteraf in Spanje terug te vragen via Raisin. Zorg dus dat je je Nederlandse woonplaatsverklaring tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Betreft bank(en): J&T Banka

Tsjechië heeft een standaard bronbelasting op spaarrente van 15%. Als belastingplichtige in Nederland kun je vrijstelling krijgen van deze belasting (d.w.z. terugbrengen naar 0%). Hiertoe overleg je uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum een woonplaatsverklaring van de Nederlandse Belastingdienst die niet eerder dan 90 kalenderdagen voor de vervaldatum is gedateerd.

Aanlevering van de woonplaatsverklaring van de Nederlandse Belastingdienst

- Stuur een e-mail naar woonplaatsverklaring@belastingdienst.nl met de volgende gegevens:

- Je volledige naam

- Je adresgegevens

- Je burgerservicenummer (BSN)

- Het verdragsland waarvoor de verklaring is, in dit geval Tsjechië

- Het jaar waarvoor de verklaring geldt, normaal gesproken het jaar waarin het deposito vervalt of het jaar ervoor. Onthoud dat de verklaring niet eerder dan 90 kalenderdagen voor de vervaldatum van het deposito mag zijn gedateerd

- De Belastingdienst handelt een verzoek voor een woonplaatsverklaring binnen 8 weken af en stuurt deze per post naar je adres zoals bekend bij de Belastingdienst

Lees meer over de woonplaatsverklaring op de website van de Belastingdienst. - Stuur een PDF/scan/foto van de woonplaatsverklaring ten slotte door naar Raisin via de bericht-functie in uw Raisin Online Banking omgeving, of per e-mail naar klantenservice@raisin.nl.

90 kalenderdagen geldig

De Nederlandse woonplaatsverklaring geldt per bank en is 90 kalenderdagen geldig onder Tsjechische belastingwetgeving – voor vermindering van bronbelasting op spaarrente uit termijndeposito’s bij de betreffende bank – vanaf het moment dat de woonplaatsverklaring is gedateerd. Voor meerdere deposito’s bij dezelfde betreffende Tsjechische bank (of bijkantoor) die vervallen op verschillende momenten, maar waarvan de vervaldata liggen binnen die termijn van 90 kalenderdagen, dien je dus slechts één keer de woonplaatsverklaring in te dienen.

Voorbeeld:

- Je opent op 15 september 2021 een deposito met 1 jaar looptijd en op 22 oktober 2021 een deposito met 1 jaar looptijd bij J&T Banka

- Je dient een Nederlandse woonplaatsverklaring, afgegeven (d.w.z. gedateerd) door de Nederlandse Belastingdienst op 1 augustus 2022, bij Raisin in. Deze verklaring is nu geldig van 1 augustus 2022 – 30 oktober 2022

- Omdat de vervaldata van beide deposito’s bij J&T binnen deze termijn van 90 kalenderdagen liggen, is deze ene woonplaatsverklaring voldoende voor vrijstelling van bronbelasting op beide deposito’s bij J&T

Tijdstip van aanvraag en/of overleggen van de woonplaatsverklaring

- Zorg dat je de woonplaatsverklaring uiterlijk 28 kalenderdagen (4 weken) voor de vervaldatum aan Raisin verstrekt, zodat we deze tijdig door kunnen sturen naar de bank.

- Met inachtneming van de maximaal 8 weken verwerkingstijd die de Belastingdienst aanhoudt voor de woonplaatsverklaring, stuur je je aanvraag dus best 14 weken voor de vervaldatum naar de Belastingdienst.

- Het is niet mogelijk teveel betaalde Tsjechische bronbelasting achteraf in Tsjechië terug te vragen via Raisin. Zorg dus dat je je woonplaatsverklaring van de Belastingdienst tijdig instuurt!

- Ten slotte raden we je aan een scan/kopie van de woonplaatsverklaring te maken voor je eigen administratie.

Belastingaangifte in Nederland

Als particuliere belastingplichtige in Nederland wordt je spaargeld, ongeacht in welk land dit spaargeld staat, in Nederland belast en dient dus opgenomen te worden in je belastingaangifte in Nederland. EU-lidstaten wisselen bovendien informatie uit over (spaar)rente-inkomsten, dividenden en vergelijkbare inkomsten, het saldo van de financiële rekeningen, en de opbrengsten van de verkoop van financiële activa. Concreet betekent dit dat als je een (spaar)rekening hebt bij een buitenlandse bank, deze buitenlandse bank in principe informatie over jouw (spaar)rekening doorgeeft aan de belastingdienst in het land van die bank. De belastingdienst in dat land geeft deze informatie vervolgens door aan de Nederlandse belastingdienst. Deze informatie kan de Nederlandse belastingdienst vervolgens gebruiken bij het vooraf invullen van je Inkomstenbelastingaangifte.

Je krijgt van Raisin telkens documentatie aangeleverd in je Raisin Online Banking omgeving bij relevante gebeurtenissen betreffende je (lopende) spaarproducten zoals opening, verval, verlenging, sluiting, rentebetaling etc. Deze documentatie kun je gebruiken ter controle of aanvulling van je belastingaangifte in Nederland. Voor je gemak krijg je bovendien eenmaal per jaar een Financieel Jaaroverzicht over het voorgaande jaar van Raisin, een overzicht van je Raisin-rekening en Raisin (spaar)producten van het afgelopen jaar.

Raisin heeft in overleg met een fiscaal adviesbureau hieronder praktische instructies (inclusief screenshots van het aangifteprogramma van 2023) samengesteld over hoe je buitenlandse rekeningen opneemt in je belastingaangifte in Nederland (stappen 1 en 2) en hoe de verrekening van buitenlandse bronbelasting (stappen 3 t/m 5) in zijn werk gaat. Let op: het aangifteprogramma van 2024 kan enkele wijzigingen bevatten.

N.B.: De informatie/instructies op deze pagina zijn met grote zorg samengesteld door Raisin. Wij wijzen je erop dat Raisin niet aansprakelijk is voor de juistheid van de informatie/instructies en je kunt aan deze informatie/instructies geen rechten ontlenen. Wij herinneren je eraan dat Raisin op geen enkele wijze fiscaal advies geeft. Houd er rekening mee dat de specifieke fiscale behandeling afhankelijk is van je persoonlijke omstandigheden en dat er wijzigingen in de fiscale behandeling in de toekomst kunnen zijn. Voor een individuele toelichting op belastingkwesties kun je contact opnemen met je belastingadviseur of de Belastingdienst op www.belastingdienst.nl. Hieronder ingevulde cijfers en gegevens dienen enkel als voorbeeld.

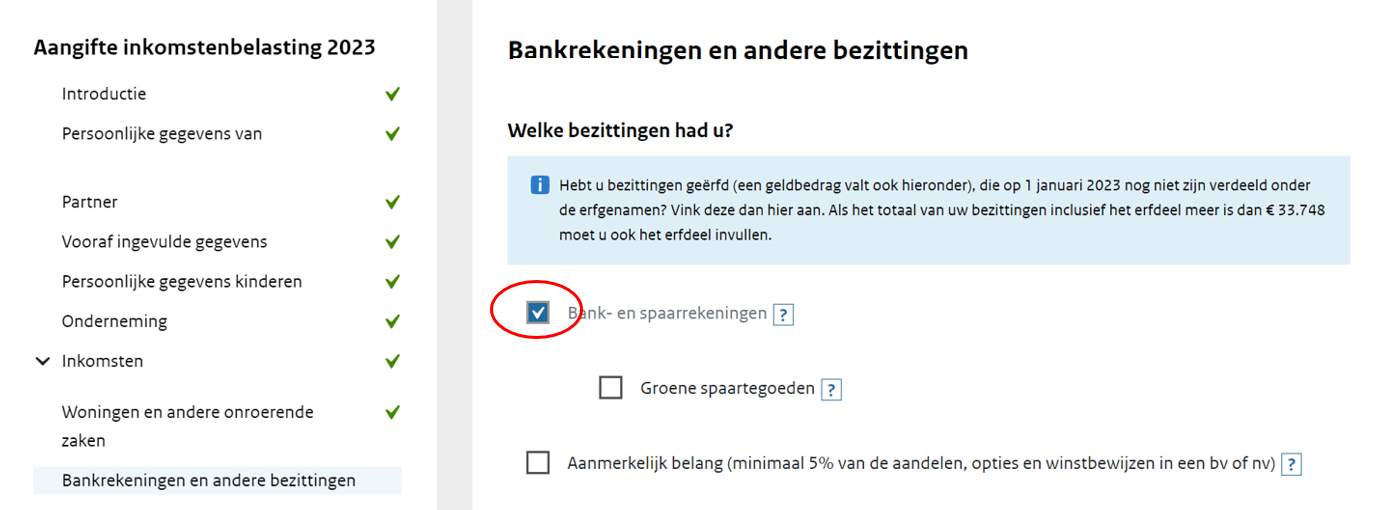

1. Geef onder “Bankrekeningen en andere bezittingen” aan dat je bank- en spaarrekeningen hebt door dit aan te vinken.

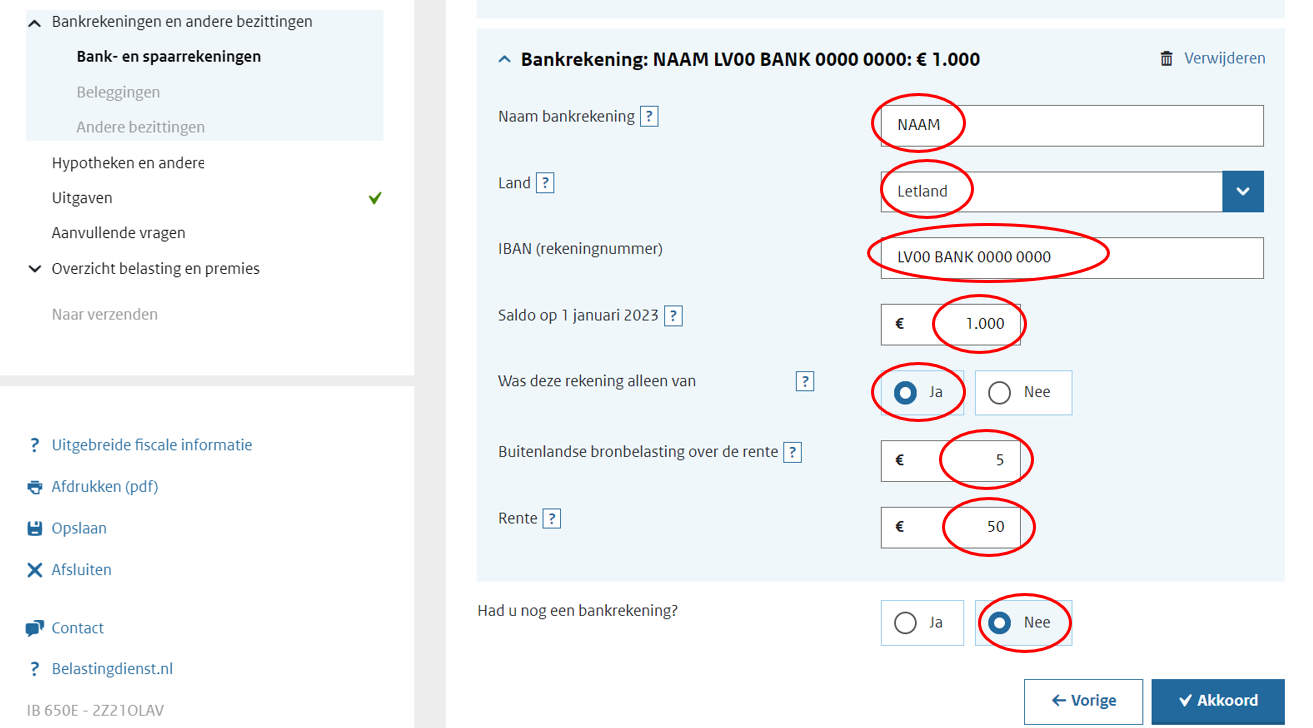

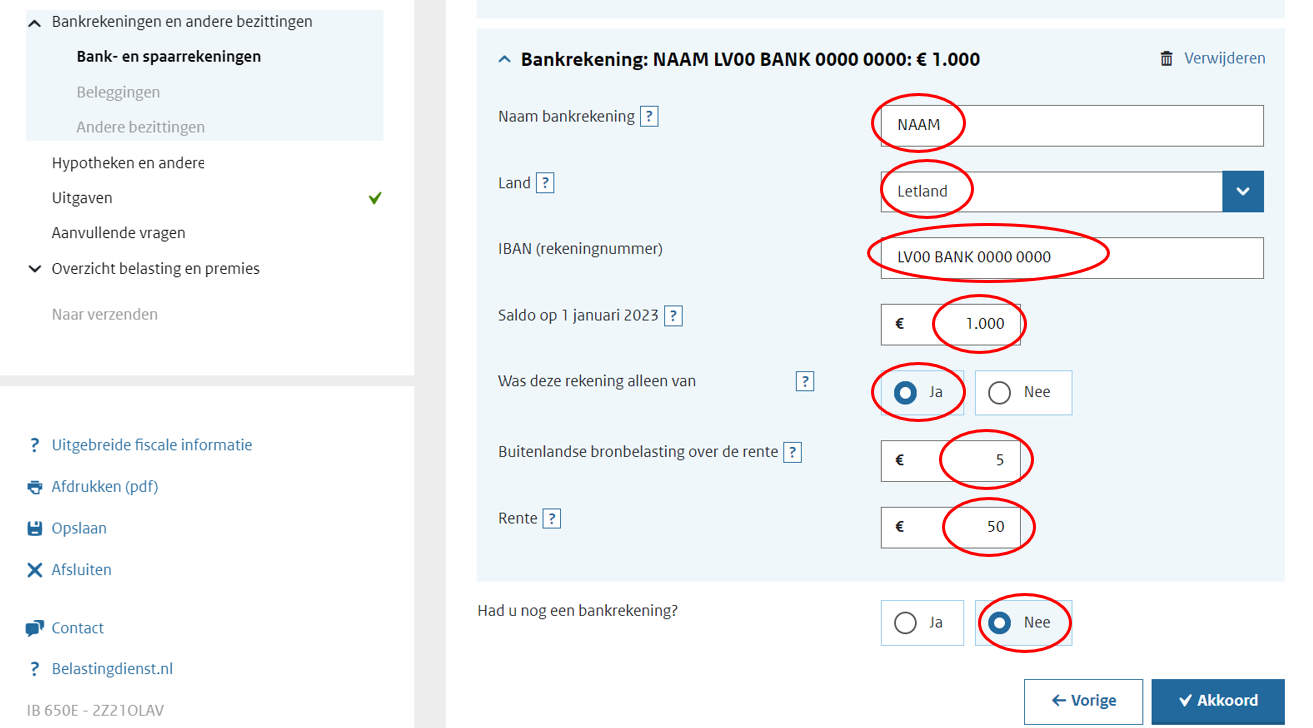

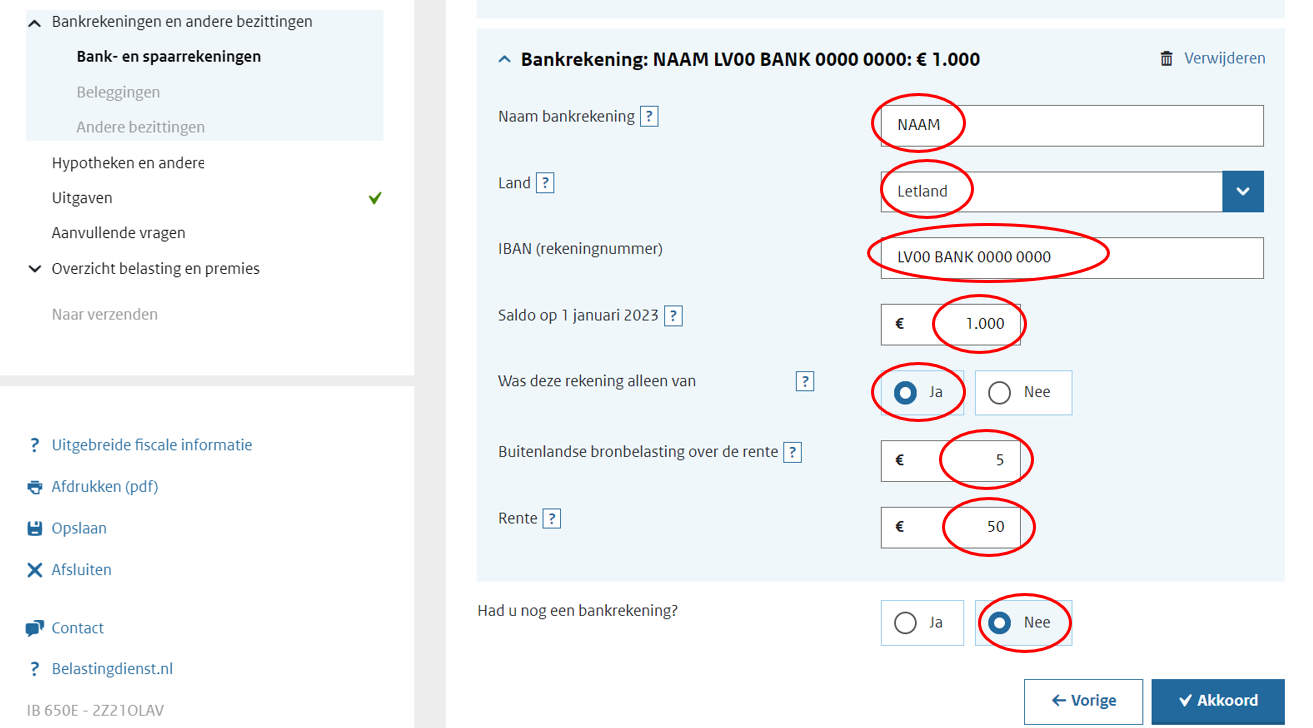

2. Vul de gegevens van de betreffende bank- en spaarrekeningen in.

Om de gegevens in te vullen doe je het volgende:

- Bankrekeningen waarvan de gegevens aan de Belastingdienst in het kader van de vooringevulde aangifte zijn aangeleverd, kunnen reeds zijn opgenomen in het aangifteprogramma.

- Overige bankrekeningen kunnen vervolgens worden toegevoegd door “Ja” te antwoorden bij de vraag “Had u nog een bankrekening”.

- Vervolgens kun je de gegevens van de bankrekening toevoegen:

- Naam bankrekening: de naam waaronder je de bankrekening kent (bijvoorbeeld de naam van de bank en de toevoeging “deposito”),

- Land: het land waar de bank is gevestigd, en

- IBAN: het IBAN (rekeningnummer)

- Vervolgens komt de mogelijkheid om de financiële gegevens in te vullen:

- Saldo op 1 januari 20XX: het saldo of de waarde van je spaartegoed per 1 januari van het jaar 20XX waarover je de aangifte doet. N.B.: Je mag alle bedragen die je invult op hele euro’s in jouw voordeel afronden. Het vaststellen van de waarde van uw spaartegoeden hangt af van de manier waarop de rente wordt bijgeschreven. De Belastingdienst maakt onderscheid tussen:

a) Jaarlijks (of vaker) rentebijschrijving: de waarde = het saldo aan spaartegoeden per 1 januari 20XX. De opgebouwde maar nog niet bijgeschreven rente hoeft niet te worden meegerekend.

b) Minder vaak dan jaarlijkse rentebijschrijving: de waarde = de waarde economisch verkeer van het spaartegoed per 1 januari 20XX. Doorgaans betreft dit het saldo aan spaartegoeden inclusief de totale (geschatte) rente die vanaf het moment van opening(/verlenging) van de rekening tot 1 januari 20XX was opgebouwd maar (nog) niet was bijgeschreven.

Klik in uw aangifteprogramma op het blokje met vraagteken naast ‘Saldo op 1 januari 20XX’ voor meer uitleg van de Belastingdienst.

- Was deze rekening alleen van (u): of de rekening alleen van jou is (indien het een gezamenlijke rekening is, dien je dit nader te specificeren). Onthoud: Raisin biedt alleen individuele en geen gezamenlijke rekeningen aan!

- Buitenlandse bronbelasting over de rente: de te verrekenen buitenlandse bronbelasting over de rente. Voor de maximaal te verrekenen bronbelasting refereren we naar onze bronbelastingtabel bovenaan deze pagina.

- Rente: het bruto rentebedrag.

- Saldo op 1 januari 20XX: het saldo of de waarde van je spaartegoed per 1 januari van het jaar 20XX waarover je de aangifte doet. N.B.: Je mag alle bedragen die je invult op hele euro’s in jouw voordeel afronden. Het vaststellen van de waarde van uw spaartegoeden hangt af van de manier waarop de rente wordt bijgeschreven. De Belastingdienst maakt onderscheid tussen:

- Als je nog een bankrekening wilt toevoegen, antwoord je “Ja” bij de vraag “Had u nog een bankrekening”. Bij de vraag “Wilt u het scherm afsluiten”, antwoord je “Nee”.

BELANGRIJK: de volgende informatie is relevant voor rekeningen waar (na vermindering) nog resterende bronbelasting geldt

Indien er na de vermindering nog resterende buitenlandse bronbelasting van toepassing is op je spaarrente, zijn er enkele zaken om rekening mee te houden:

- In beginsel kun je de buitenlandse bronbelasting verrekenen met je in Nederland verschuldigde inkomstenbelasting sparen en beleggen (box 3), waardoor je per saldo geen dubbele belasting betaalt over spaarrente uit het buitenland.

- Om de buitenlandse bronbelasting te kunnen verrekenen, dien je in eerste instantie voldoende belasting te betalen in box 3. Indien de verschuldigde inkomstenbelasting box 3 minder bedraagt dan de ingehouden bronbelasting, dan schuift het bedrag van buitenlandse bronbelasting dat niet is verrekend door naar volgende jaren. Indien je vermogen consistent onder de grens van het door de Belastingdienst vastgestelde heffingsvrij vermogen ligt, d.w.z. je betaalt überhaupt geen belasting in box 3, dan kan de bronbelasting in de regel niet verrekend worden.

- Het heffingsvrije vermogen in relatie tot belastingjaar 2024 is € 57.000 (voor fiscale partners geldt het dubbele, € 114.000).

- Nederland heeft veel belastingverdragen gesloten die voorzien in een verlaging van ingehouden bronbelasting. Je kunt uitsluitend de gereduceerde buitenlandse bronbelasting verrekenen met je belasting in box 3, niet de totale bronbelasting. Daarnaast is de maximaal te verrekenen buitenlandse bronbelasting gelimiteerd tot 15%. Voorbeeld: Letland heft standaard 20% bronbelasting op rente. Op basis van het belastingverdrag tussen Nederland en Letland, is deze echter verlaagd naar 10%. Zodoende kan met het aanleveren van een woonplaatsverklaring 10% worden teruggevraagd van de Letse Belastingdienst. Vervolgens kan maximaal deze (resterende) 10% worden verrekend met je Nederlandse inkomstenbelasting in box 3 (mits er voldoende belasting wordt betaald in box 3). In de situatie dat er geen belastingverdrag zou zijn gesloten met het desbetreffende land of dat het overeengekomen percentage hoger is dan 15%, kan maximaal 15% worden verrekend.

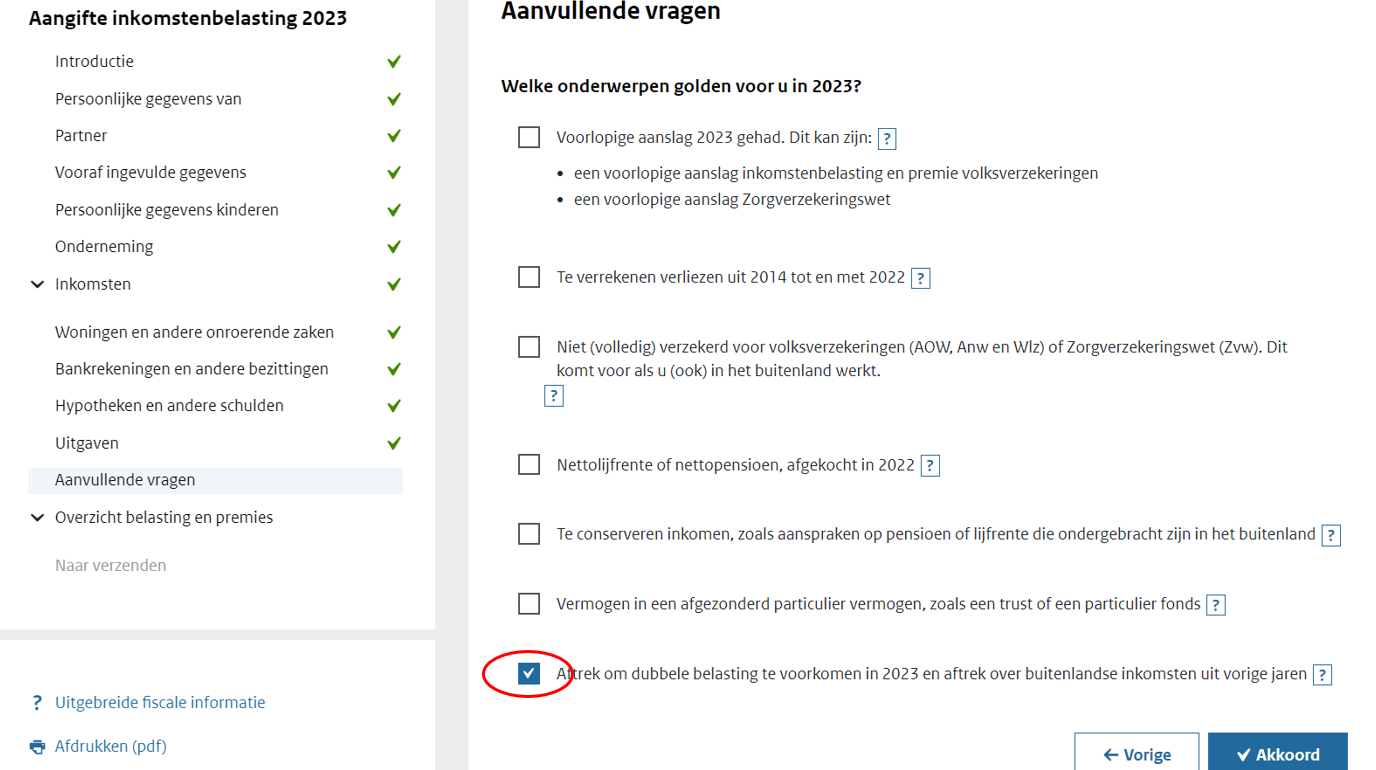

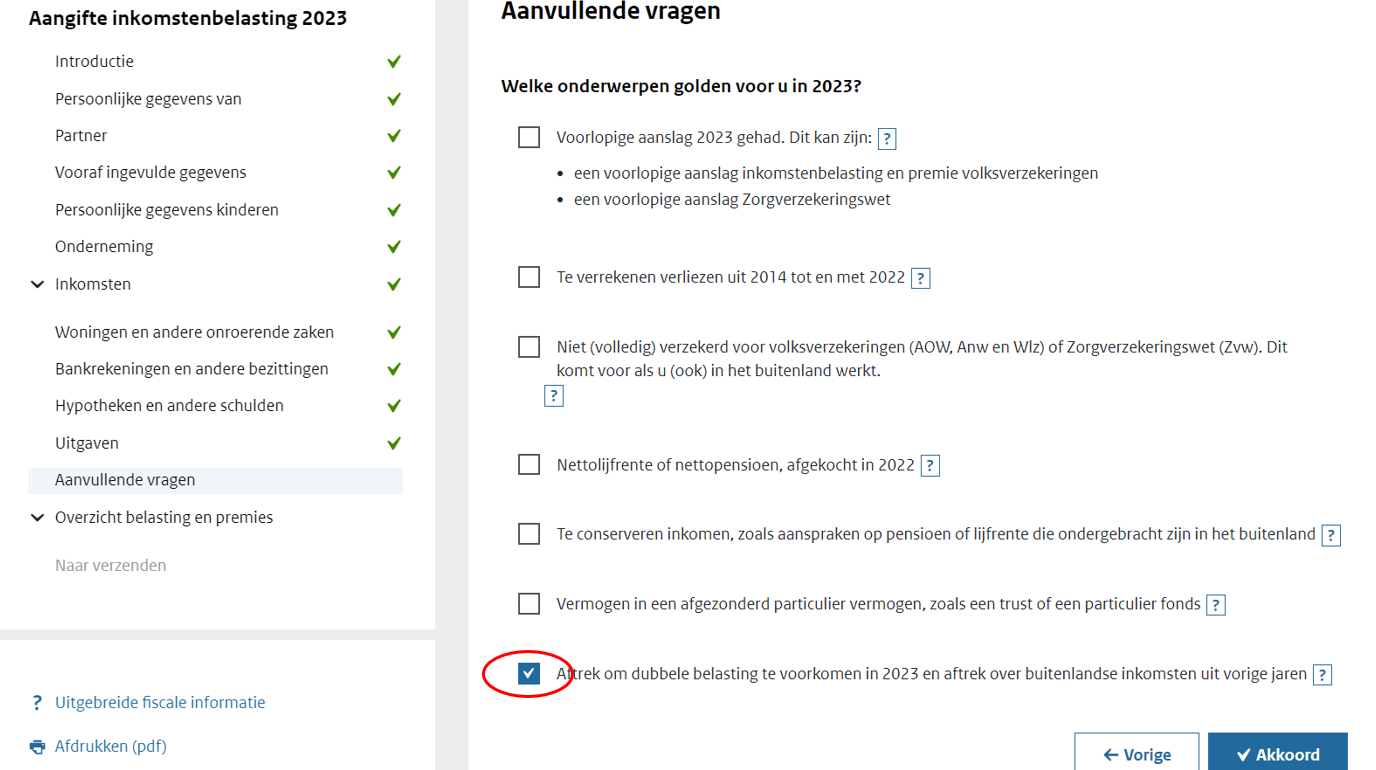

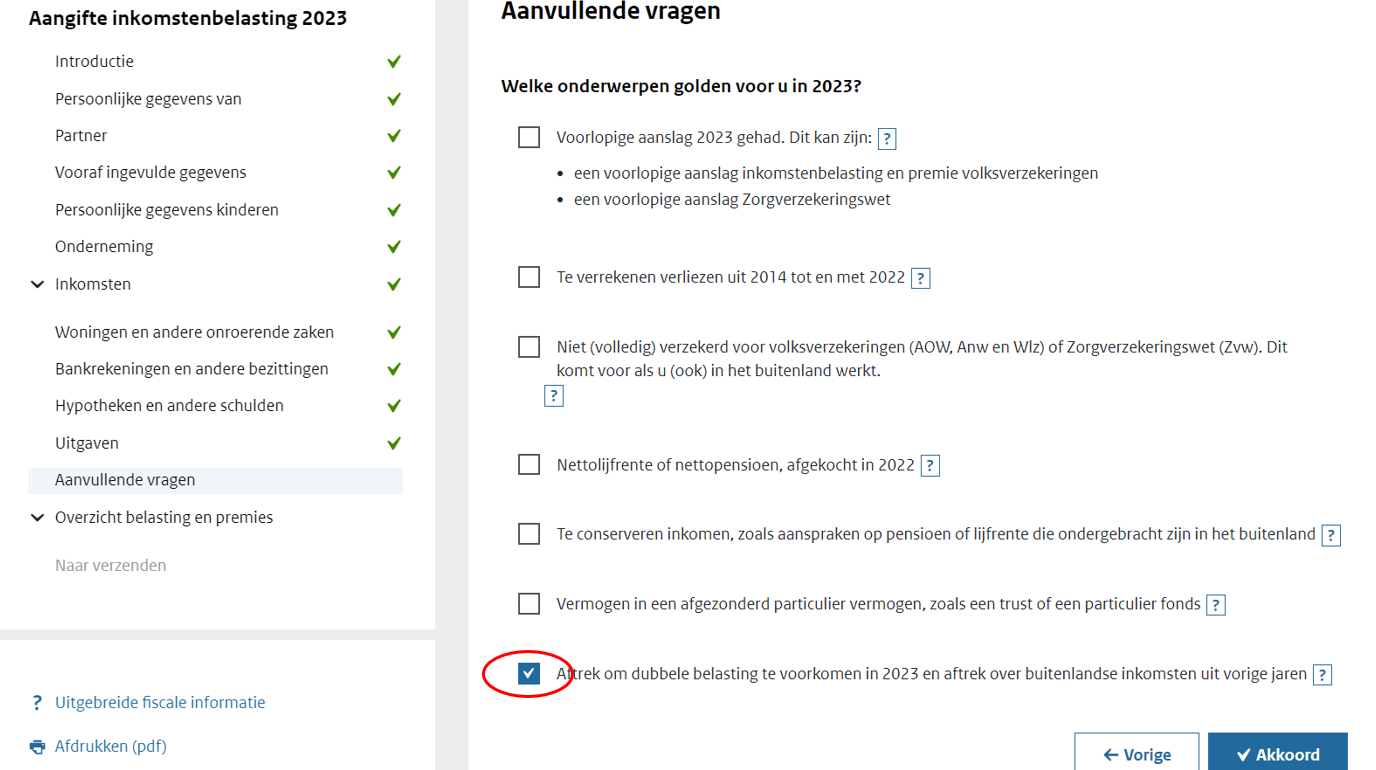

3. Geef bij “Aanvullende vragen” aan dat je aftrek wil om dubbele belasting te voorkomen door dit aan te vinken.

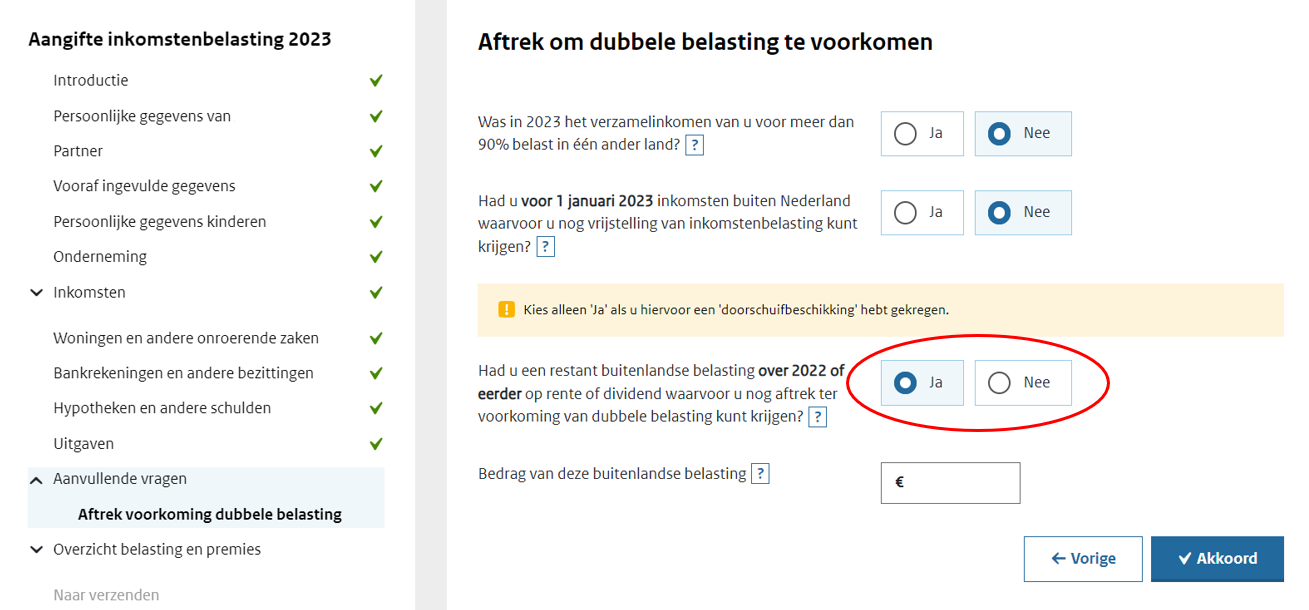

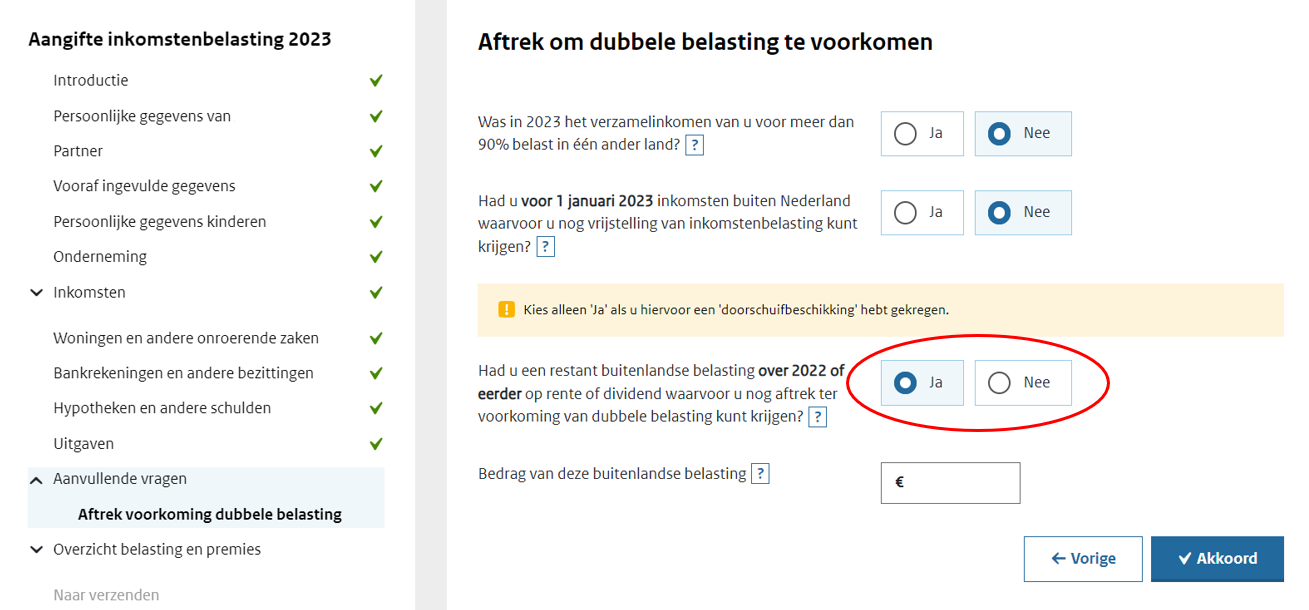

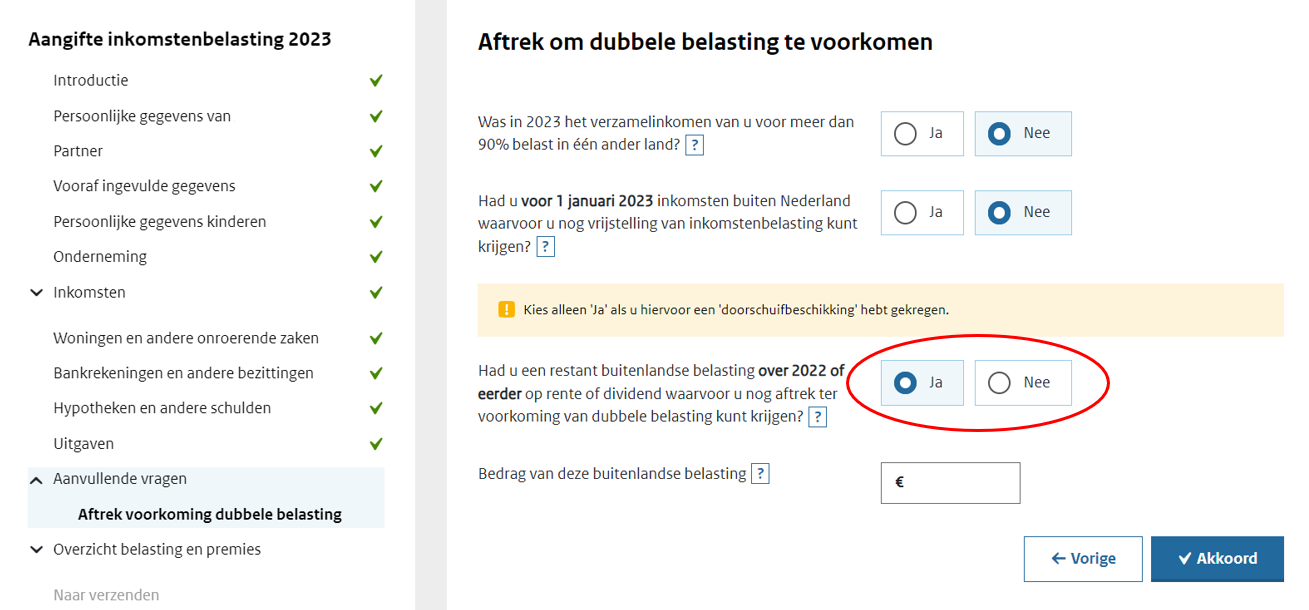

4. Geef bij “Aftrek ter voorkoming van dubbele belasting” aan of je nog buitenlandse bronbelasting uit eerdere jaren hebt waarvoor nog niet eerder aftrek ter voorkoming van dubbele belasting is verleend. Is dit het geval, beantwoord dan de vraag met “Ja” en anders met “Nee”.

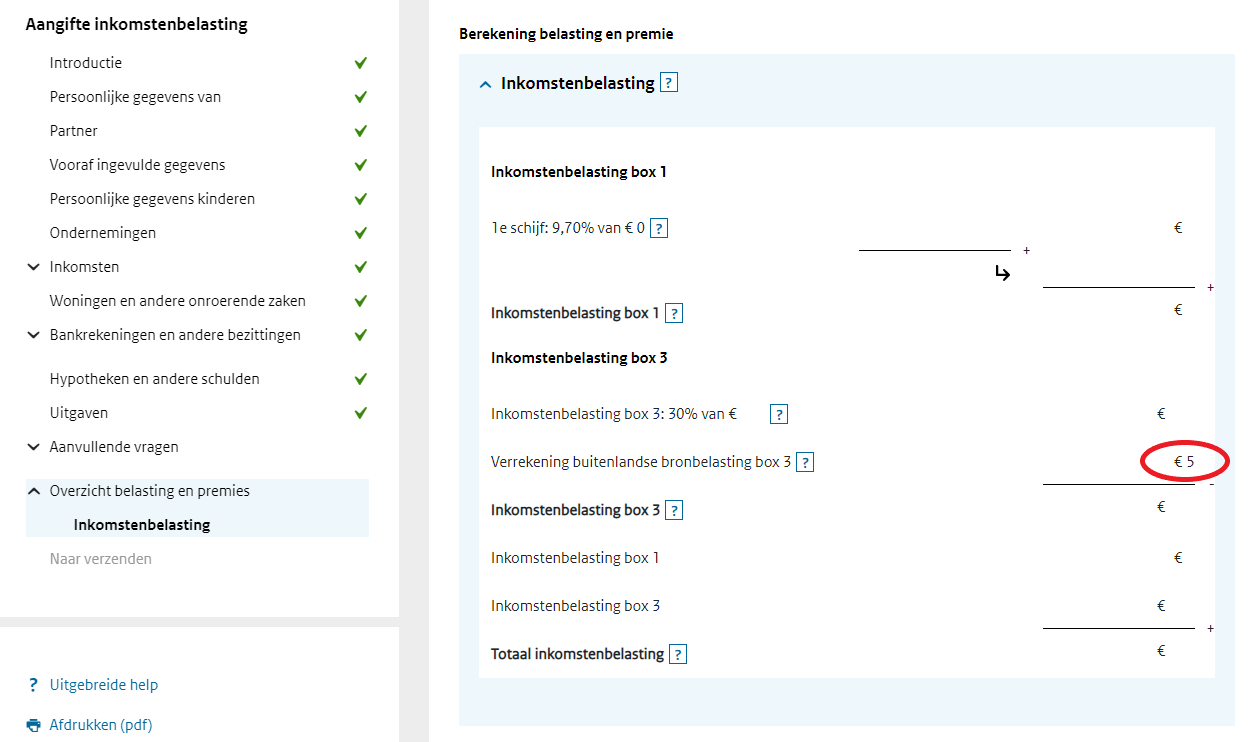

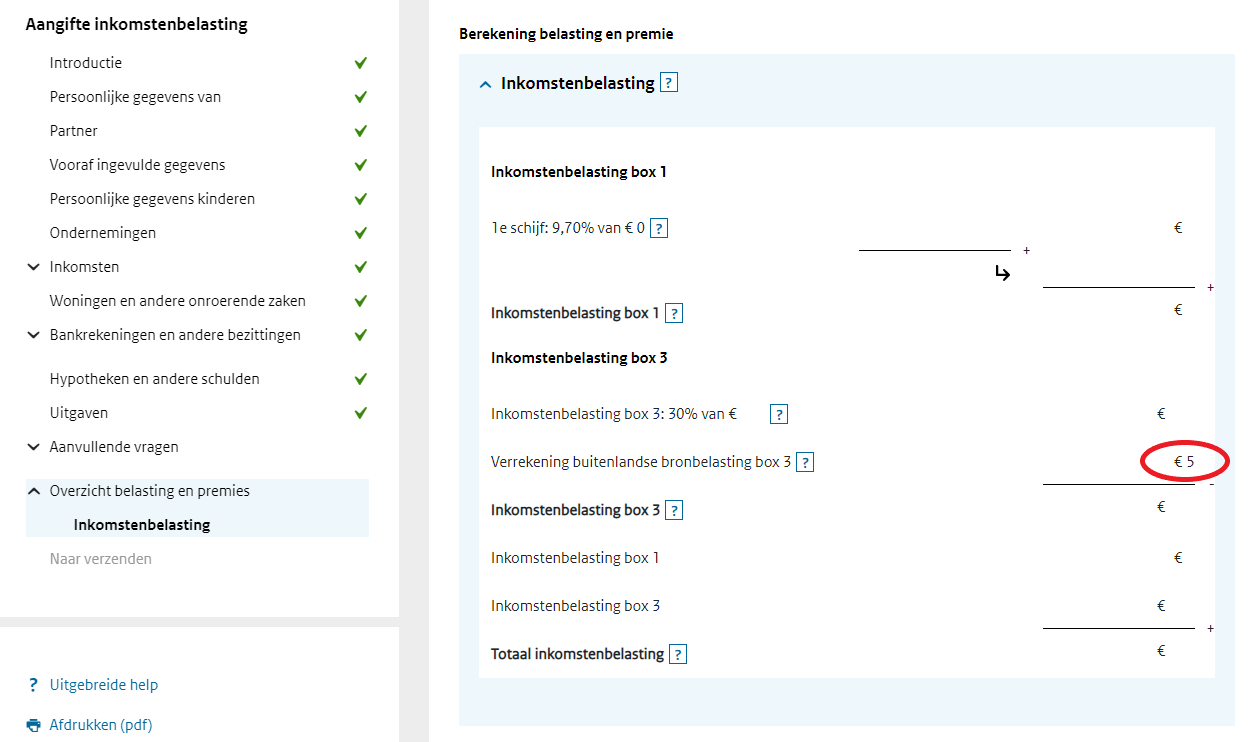

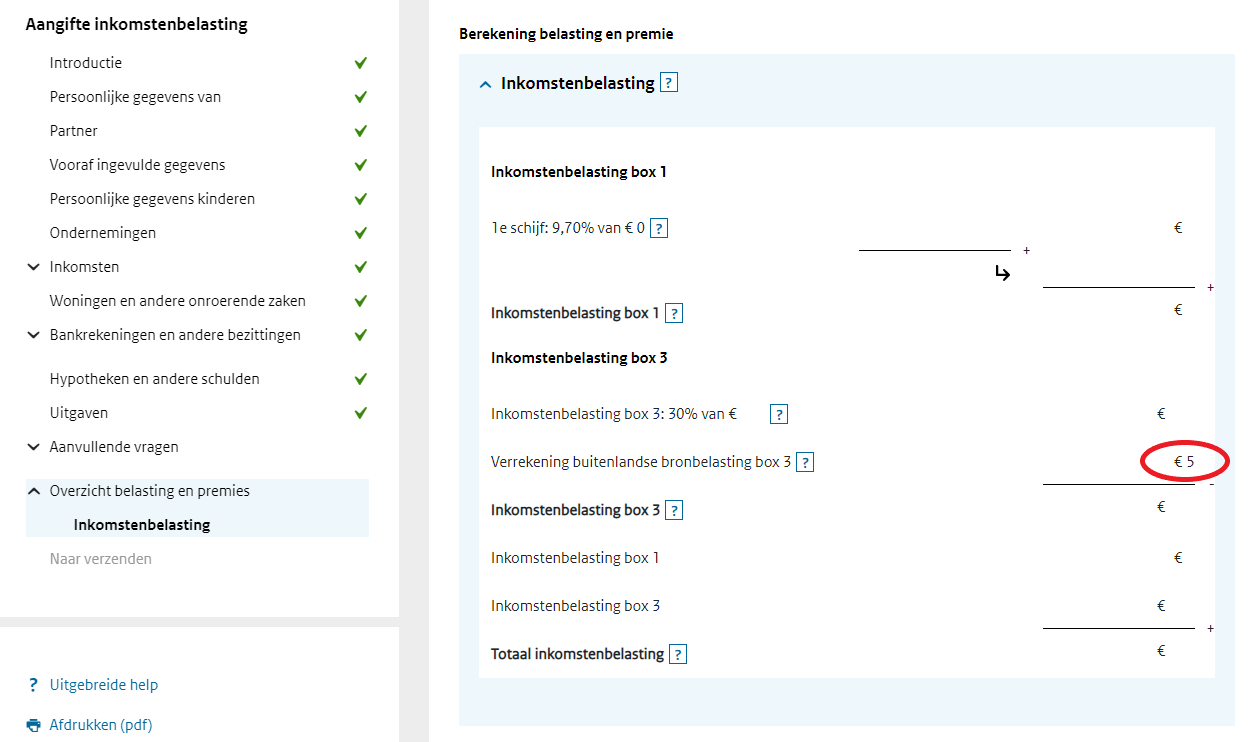

5. Controleer in het “Overzicht belasting en premies”, onder “Inkomstenbelasting” dat het totaalbedrag van de bronbelasting is opgenomen onder “Verrekening buitenlandse bronbelasting box 3”.

EINDE INSTRUCTIE

Financieel Jaaroverzicht en aangifte – vragen en antwoorden

Waar vind ik mijn Financieel Jaaroverzicht 2024?

Je hebt je Financieel Jaaroverzicht ontvangen in je Raisin Online Banking omgeving als bijlage bij het bericht ‘Uw Financieel Jaaroverzicht staat klaar’.

Moet ik bankrekeningen in mijn belastingaangifte 2024 opnemen die gedurende 2024 zijn geopend ná 1 januari 2024?

Nee, over het algemeen hoef je bankrekeningen die gedurende 2024 zijn geopend ná 1 januari 2024 niet op te nemen in je aangifte over 2024.*

Echter, indien er in 2024 bronbelasting is ingehouden op rente ontvangen uit het buitenland op een rekening die na 1 januari 2024 is geopend, is het voor verrekening van (het toepasselijke deel van) die bronbelasting wel nodig om de bankrekening op te nemen in de aangifte. In dat geval kan het saldo op 1 januari 2024 op 0 worden gezet. Voorbeeld:

- Je hebt op 1 maart 2024 een termijndeposito van 6 maanden geopend bij BluOr Bank in Letland (een land waar bronbelasting geldt), dat afloopt op 1 september 2024 (6 maanden looptijd)

- Om de verrekenbare bronbelasting van (maximaal) 10% (zie berekening onder 2.) mee te nemen in je aangifte 2024, moet je die rekening opnemen in je belastingaangifte, waarbij je het saldo per 1 januari 2024 op 0 zet

*Ook als een bankrekening niet wordt meegenomen in de aangifte omdat dat niet hoeft, bijvoorbeeld een termijndepositorekening met een looptijd van 6 maanden of een spaarrekening die tijdelijk open was (waaronder niet 1 januari 2024) zonder bronbelasting, zullen de renteontvangsten wel worden gerenseigneerd of uitgewisseld met de Belastingdienst via de Common Reporting Standard.

Waarom zijn sommige kolommen groen in mijn Financieel Jaaroverzicht?

Dit zijn de doorgaans gebruikte velden voor je belastingaangifte over bank- en spaarrekeningen – wij hebben deze velden groen gemaakt zodat ze duidelijk herkenbaar voor je zijn.

Waarom heeft (hebben) mijn rekening(en) bij Klarna en/of Nordax Bank een Finse IBAN (FI) in plaats van een Zweedse IBAN (SE)?

Klarna en Nordax gebruiken een zogenaamde ‘correspondentbank’* in Finland om euro spaargelden uit andere landen te beheren. Als gevolg hiervan heeft (hebben) je rekening(en) een IBAN dat begint met FI (Finland) in plaats van SE (Zweden). Je geld wordt echter geacht te worden aangehouden in Zweden en beheerd te worden door de twee Zweedse banken. Deze rekeningen vallen onder het Zweedse depositogarantiestelsel en de Zweedse belastingwetgeving is van toepassing (d.w.z. geen bronbelasting, deze is standaard 0%).

*Volgens de Europese Centrale Bank is een bilaterale correspondentbankovereenkomst een contractuele relatie tussen twee banken voor het verlenen van betalingsdiensten en andere betalingsverplichtingen die in de interbancaire ruimte ontstaan.

Waarom heeft mijn rekening bij Orange Bank een Franse IBAN (FR) maar is het aangegeven land Spanje?

Orange Bank heeft een Franse bankvergunning en valt onder de Franse depositogarantie. Tot 1 januari 2024 trok de bank het spaargeld aan via haar bijkantoor in Spanje. In de praktijk was hier het volgende van toepassing:

- Je spaargeld werd aangehouden bij het Franse hoofdkantoor van Orange Bank: de aangegeven IBAN is Frans (start met FR)

- Je spaargeld viel vanuit fiscaal perspectief in beginsel onder Spaanse belastingwetgeving: het aangegeven land is Spanje. Hiervan kan je volledig worden vrijgesteld van Spaanse bronbelasting indien de ‘Declaración de Residencia Fiscal’ (Spaanse zelf-verklaring van fiscale woonplaats) inlevert bij het openen van je termijndeposito, waarin je aangeeft belastingplichtig te zijn in Nederland en niet in Spanje.

Vanaf 1 januari 2024 werd het aanbod en beheer van termijndeposito(‘s) bij de bank volledig overgedragen van het bijkantoor in Spanje aan het hoofdkantoor in Frankrijk. In je Financieel Jaaroverzicht 2023 zul je dus nog Spanje als land aangegeven zien bij termijndeposito’s van de bank. In het Financieel Jaaroverzicht 2024 zal dit wijzigen naar Frankrijk. Aangezien in Frankrijk geen bronbelasting voor niet-ingezetenen wordt geheven ben je per 1 januari 2024 automatisch vrijgesteld van Franse bronbelasting en hoef je per 1 januari 2024 in dit kader verder niets te doen.

Het document/de bijlage opent niet in de Raisin App, wat nu?

Het Financieel Jaaroverzicht wordt aangeleverd in het Postvak van je Raisin Online Banking omgeving, als bijlage bij het bericht ‘Uw Financieel Jaaroverzicht staat klaar’. Indien de bijlage niet voor je opent in de Raisin App, probeer je het volgende:

- Update de app naar de meest recente versie, of

- Open (het bericht en) de bijlage op je computer

Mocht geen van de twee bovenstaande opties het gewenste resultaat leveren, neem dan contact op met onze klantenservice.

Oostenrijk

Oostenrijk

Finland

Finland

Frankrijk

Frankrijk

Duitsland

Duitsland

Ierland

Ierland

Nederland

Nederland

Polen

Polen

Spanje

Spanje

Verenigd Koninkrijk

Verenigd Koninkrijk

Verenigde Staten van Amerika

Verenigde Staten van Amerika

Anders (EU)

Anders (EU)